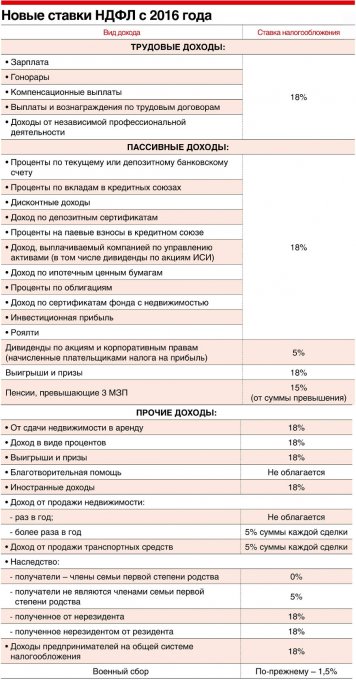

Ставка налога на доходы физических лиц снизилась и выросла одновременно. Как это может быть? Да очень просто: с января 2016 года налогообложение трудовых и многих иных доходов (пассивных - в том числе) будет осуществляться по единой ставке 18%, а не по шкале 15/20%, как это было раньше. С одной стороны, это проще с точки зрения начисления, уплаты и администрирования. Да и создает стимулы получать высокие зарплаты легально.

С другой стороны, потеряли те украинцы, которые зарабатывают меньше (от 5 до 10 минимальных зарплат).

Для них вычет половины минимальной зарплаты из налогооблагаемой суммы уже не слишком ощутим, вот прибавка 3% в ставке налога - вполне себе ощущается (см. инфографику).

Затронули всех

Продолжат платить НДФЛ и пенсионеры: в Налоговом кодексе сохранилось требование делиться с государством. Если пенсия больше трех минимальных зарплат, то от суммы превышения будет отрезано 15% налога. Затронет это, в основном, бывших госслужащих - именно они получают от государства щедрые пенсии.

Дивиденды по акциям и корпоративным правам облагаются по ставке 5%. Их не нужно путать с дивидендами, которые платят инвестиционные фонды, - в этом случае ставка составит 18%. Аналогична ситуация, если дивиденды получены от юридического лица, которое работает на едином налоге, - ставка тоже будет 18%.

Таким образом перекрыта возможность недорого «обналичивать» доход малого предприятия через дивиденды. НДФЛ в размере 5% взимается при сделках по продаже недвижимости (первая сделка за год не облагается) и транспортных средств; налог по такой же ставке уплачивается и с наследства, если оно достается лицам, которые не являются членами семьи первой степени родства.

Минимальная налоговая социальная льгота осталась прежней - 50% суммы прожиточного минимума (около 690 грн.). Хотя в предыдущей редакции НКУ планировалось, что с 1 января 2016 года соцльгота вырастет вдвое, до 100% прожиточного минимума. Однако депутаты решили, видимо, что для налогоплательщиков это будет непозволительная роскошь. Напомним, что налоговой социальной льготой может воспользоваться любой наемный работник - налогооблагаемый доход уменьшается на ее сумму.

К счастью, на налоговую скидку тоже не посягнули. И при наличии подтверждающих документов (квитанций, фискальных или товарных чеков, копий договоров и т.д.) можно слегка сократить годовой налогооблагаемый доход на часть затрат, понесенных в связи с погашением и уплатой процентов по ипотечному кредиту, благотворительностью, оплатой учебы, лечения или искусственного оплодотворения, взносами по страхованию жизни, переоборудованием автомобиля под биотопливо или сжиженный газ, покупкой недвижимости по программе «доступное жилье».

Также в НКУ обозначены два вида доходов, которые с 2016 года НДФЛ не облагаются. Речь о доходах, полученных от финансовых организаций в рамках внедрения проектов энергоэффективности и энергосбережения, и о сумме кредитов, списанных согласно Закону «О реструктуризации обязательств граждан Украины по кредитам в иностранной валюте, полученные на приобретение единственного жилья (ипотечные кредиты)». Причем сам закон в силу не вступил, но норма «под него» уже заложена.

Уйти на единый

Увеличение ставки НДФЛ до 18% в очередной раз заставит фрилансеров, «айтишников» и прочих независимых специалистов отказаться от общей системы и уйти на единый налог. Тем более, что властям не дали реализовать обещание запретить упрощенцам состоять в трудовых отношениях с юрлицами и повысить ставки единого налога для отдельных видов профессий. На единый есть смысл переключиться, зарабатывая даже 10 тыс. грн. в месяц. Ведь с учетом ЕСВ, который платит предприниматель, сумма отчислений для 3-й группы при ставке 5% (НДС уже «зашит» в нее) составит около 800 грн. в месяц, в то время как по НДФЛ - 1800 грн. Если доход составляет 50 тыс. грн., то будучи предпринимателем фрилансер заплатит 2800 грн., на общей системе - 9000 грн. Предельный объем ежемесячного дохода для СПД 3-й группы сегодня около 416 тыс. грн. в месяц. Сумма налогов и сборов с него будет чуть более 21 тыс. грн., тогда как размер уплаченного НДФЛ достигнет 75 тыс. грн. Главное - учесть ограничения для предпринимателей по видам деятельности, которые применять единый налог не позволяют.

Облегченный взнос

А вот снижение ставки единого социального взноса можно точно считать радостной новостью. Прежняя обширная шкала по ЕСВ, насчитывавшая пару десятков ставок от 34,7% до 49,7%, ликвидирована. Ее заменила единая ставка на уровне 22%. Как для наемных работников, за которых ЕСВ платит работодатель, так и для предпринимателей, которые платят соцвзнос сами за себя. Конечно, вряд ли стоит надеяться на то, что зарплаты в связи с уменьшением нагрузки существенно вырастут. Но то, что работодатели будут более охотно платить их официально, не в «конвертах» - вполне вероятно. Особенно, для персонала, который получает «на руки» относительно немного - 4-10 тыс. грн.

Еще одно новшество заключается в том, что ЕСВ, который уплачивали наемные сотрудники из своей зарплаты по ставке 2-6,1% (самая распространенная была 3,6%), и вовсе ликвидирован. Но и без ложки дегтя тоже не обошлось - максимальная база уплаты соцвзноса выросла с 17 до 25 прожиточных минимумов. Это означает, что «покрытие» ЕСВ расширится и он будет взиматься со всех работников, чья зарплата достигает 34,5 тыс. грн. Если база начисления ЕСВ меньше, чем размер минимальной заработной платы, установленной законом на месяц, за который получен доход, сумма ЕСВ будет рассчитываться из размера минимальной заработной платы.

А вот от военного сбора правительство и Верховная Рада так и не отказались. Поэтому в 2016 году он продолжает действовать. Ставка осталась неизменной -1,5% зарплаты.

В целом же, нагрузка на трудовые доходы украинцев на сегодняшний день составляет около 33% общей суммы, направляемой на выплату работнику и уплату всех видов налогов (без учета НДС). Да, это значительно больше, чем, скажем, в Грузии или Чехии. Но все равно гораздо ниже, чем приходилось отдавать с каждой гривны.

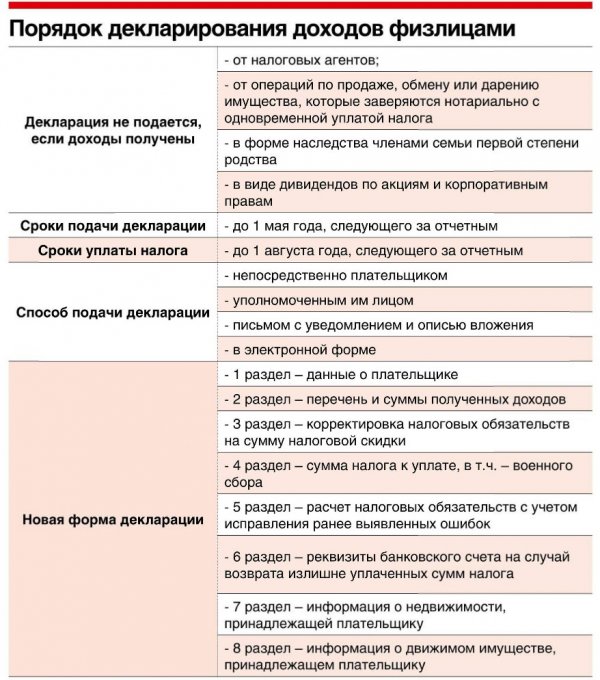

Заветные бланки

Отчитаться по доходам, полученным за предыдущий год, нужно до 1 мая. Декларация не подается, если доходы были получены от налоговых агентов; от операций по продаже, обмену или дарению имущества, которые заверяются нотариально с одновременной уплатой налога; в форме наследства членами семьи первой степени родства; в виде дивидендов по акциям и корпоративным правам. В случае, когда плательщик претендует на налоговую скидку (но декларировать ему при этом нечего), он подает отчетность до 31 декабря года, следующего за отчетным. Уплата налога производится до 1 августа.

Форма декларации в нынешнем году - обновленная. Она утверждена приказом Министерства финансов от 2 октября 2015 года №859 (http:// zakon4.rada.gov.ua/laws/show/Z1298-15). Новый бланк уменьшился вдвое и содержит четыре приложения (ранее было семь). Он объединил отчетность по налогу на доходы физических лиц и военному сбору.

То есть с 2016 года нужно засветить не только обязательства по НДФЛ, но и по налогу «на войну».

Что интересно, данные о принадлежащей налогоплательщику недвижимости и транспортным средствам теперь необходимо указывать лишь в том случае, если они сдаются в аренду/ прокат.

Подать декларацию можно самостоятельно, через уполномоченное лицо, письмом с описью либо в электронной форме. Представители Государственной фискальной службы по-прежнему должны предоставлять бесплатные консультации по заполнению бланков. Обратиться за такой помощью можно до 1 марта.

(dengi.ua)